QUY ĐỊNH VỀ LƯƠNG CỦA CHỦ SỞ HỮU LÀ GIÁM ĐỐC CÔNG TY TNHH MỘT THÀNH VIÊN, DOANH NGHIỆP TƯ NHÂN

Hiện nay, thủ tục đăng ký kinh doanh Công Ty TNHH Một Thành Viên (TNHH MTV), DNTN là đơn giản nhất, cách quản lý cũng không phức tạp như những hình thức khác. Do đó, đa số đông doanh nhân đều chọn Công Ty TNHH Một Thành Viên làm loại hình cho doanh nghiệp của mình. Tuy nhiên, xét về góc độ kế toán thuế, tiền lương cũng như các chi phí liên quan đến chủ sở hữu là giám đốc công ty loại hình này thì được ghi nhận như thế nào? Kế Toán Thành Khang TKC xin giúp bạn tìm hiểu cặn kẽ về chi phí lương, bảo hiểm xã hội, bảo hiểm y tế và các chi phí khác liên quan được ghi nhận như thế nào?

Căn cứ:

"Căn cứ đặc thù của Doanh nghiệp tư nhân và Công ty TNHH một thành viên được thành lập theo quy định của Luật Doanh nghiệp thì khoản chi tiền lương, tiền công của chủ Doanh nghiệp tư nhân, chủ Công ty TNHH một thành viên (do một cá nhân làm chủ), (không phân biệt có hay không tham gia trực tiếp điêu hành sản xuất, kinh doanh) đều thuộc khoán chi phí quy định tại tiết d, điểm 2.5, khoản 2, Điều 6 Thông tư số 78/2014/TT-BTC nêu trên."

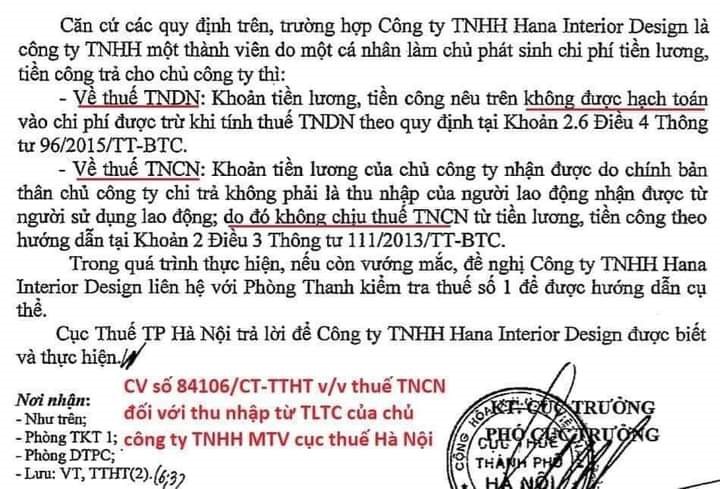

Như vậy: Tiền lương tiền công của chủ công ty TNHH MTV, DNTN (do cá nhân làm chủ, không phân biệt có hay không tham gia điều hành sản xuất, kinh doanh) thì KHÔNG được đưa vào chi phí được trừ khi tính thuế TNDN.

“Điều 2. Các khoản thu nhập chịu thuế

Theo quy định tại Điều 3 Luật Thuế thu nhập cá nhân và Điều 3 Nghị định số 65/2013/NĐ-CP, các khoản thu nhập chịu thuế thu nhập cá nhân bao gồm: Thu nhập từ kinh doanh và Thu nhập từ tiền lương, tiền công.

“Điều 90. Tiền lương

Tiền lương là khoản tiền mà người sử dụng lao động trả cho người lao động để thực hiện công việc theo thỏa thuận.

Tiền lương bao gồm mức lương theo công việc hoặc chức danh, phụ cấp lương và các khoản bổ sung khác.

Theo hướng dẫn tại khoản 3, Điều 2, Thông tư số 111/2013/TT-BTC ngày 15/8/2013 của Bộ Tài chính thì:

Theo các quy định nêu trên thì khoản tiền của Tổng giám đốc Công ty TNHH một thành viên nhận được do chính bản thân Tổng giám đốc chi trả không phải là thu nhập từ tiền lương, tiền công và không chịu thuế thu nhập cá nhân từ tiền lương, tiền công.

Như vậy: Tiền lương của giám đốc công ty TNHH MTV không chịu thuế TNCN từ tiền lương, tiền công.

Khoản tiền vé máy bay và tiền lưu trú tại Việt Nam cho Giám đốc Công ty TNHH MTV do cá nhân đó làm chủ sẽ KHÔNG được khấu trừ thuế GTGT và đưa vào chi phí hợp khi tính thuế TNDN, KHÔNG tính vào thu nhập chịu thuế TNCN.

Căn cứ quy định trên, trường hợp Công ty TNHH MTV hàng tháng không trả lương cho Giám đốc nhưng có trích nộp BHYT cho Giám đốc thì khoản BHYT đóng cho Giám đốc không được trừ khi xác định thu nhập chịu thuế TNDN.

Nếu phát sinh chi phí tiền lương của Giám đốc Công ty TNHH 1TV mặc dù KHÔNG được trừ khi tính thuế TNDN nhưng các bạn vẫn hạch toán như chi phí tiền lương bình thường

Khi tính lương, phụ cấp, BHXH ...

Nợ 642

Có 334

Khi chi trả tiền lương ...

Nợ 334

Có 111, 112

-> Cuối kỳ các bạn vẫn kết chuyển để xác định kết quả kinh doanh.

-> Vì khoản tiền lương này không được trừ khi tính thuế TNDN -> Nên khi lập Tờ khai Quyết toán thuế TNDN 03/TNDN -> Các bạn nhập số Tiền lương đó vào Chỉ tiêu B4.

Khi có quyết định chia lợi nhuận:

Nợ 421

Có 3388

Khi trả tiền lợi nhuận:

Nợ 3388

Có 111, 112

Quý doanh nhân và các bạn còn thắc mắc về nhân sự, tiền lương, bảo hiểm xã hội, bảo hiểm y tế, kinh phí công đoàn liên hệ nhé.

Tư vấn viên: Trần Tú Huyên (Mrs Huyên)

Điện thoại: 0909 751 711 (Zalo/Viber)

.jpg)

CÔNG TY TNHH TƯ VẤN KẾ TOÁN THÀNH KHANG - Chuyên tư vấn và cung cấp dịch vụ kế toán thuế

VP Hồ Chí Minh: Lầu 2 Số 139 Nguyễn Thị Thập, Phường Tân Hưng, Quận 7, TP.HCM

VP Bảo Lộc: 18 Cao Bá Quát, Phường Lộc Phát, Thành Phố Bảo Lộc, Tỉnh Lâm Đồng

THÀNH KHANG - chất lượng chuyên nghiệp, giải pháp tối ưu!

Đến với THÀNH KHANG quý khách không đi lại, không đợi chờ, được tư vấn và thực hiện tận nơi!