Đối với những công ty hoạt động trong các lĩnh vực đặc thù như xây dựng, viễn thông, lâm nghiệp… thì việc phải thuê nhân công ngoài gần như là điều bắt buộc. Vậy hạch toán chi phí nhân công thuê ngoài như thế nào, làm thế nào để chi phí nhân công thuê ngoài được tính vào chi phí hợp lý khi xác định thuế TNDN, giải pháp nào tối ưu cho Doanh nghiệp và lợi ích Doanh nghiệp có được là gì? MISA AMIS sẽ cùng các bạn tìm hiểu rõ hơn về vấn đề này.

Trước tiên, cần phải hiểu nhân công thuê ngoài là gì? Nhân công thuê ngoài là việc Doanh nghiệp sử dụng sức lao động con người để thực hiện các công việc theo yêu cầu. Chi phí nhân công thuê ngoài được hiểu là số tiền mà Doanh nghiệp phải trả sau khi các nhân công này đã hoàn thành công việc theo thỏa thuận và hợp đồng đã ký kết.

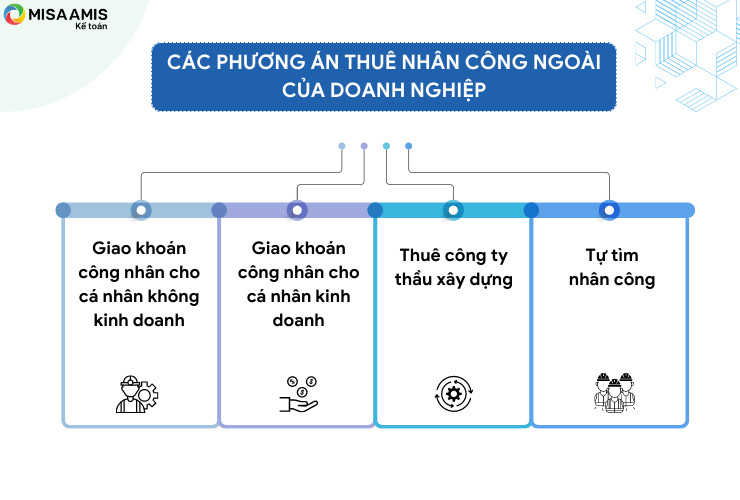

Các phương án thuê nhân công ngoài của Doanh nghiệp:

Việc tập hợp chi phí nhân công thuê ngoài là một trong các vấn đề quan trọng cần lưu ý trong kế toán xây dựng, kế toán phải theo dõi các khoản chi phí của số lượng lớn nhân công theo từng giai đoạn công trình. Hiện nay, công việc này đã được giảm bớt khó khăn nhờ sự hỗ trợ của các phần mềm kế toán xây dựng.

Cơ sở pháp lý và các văn bản pháp luật áp dụng:

Với mỗi phương án thuê nhân công, Doanh nghiệp cần chuẩn bị các hồ sơ và chứng từ khác nhau. Việc chuẩn bị hồ sơ, chứng từ đầy đủ là vô cùng quan trọng bởi điều này giúp các Doanh nghiệp tránh được rủi ro khi cơ quan thuế quyết toán.

Trường hợp 1: Doanh nghiệp giao khoán công nhân cho cá nhân không kinh doanh.

Doanh nghiệp có trách nhiệm khấu trừ thuế TNCN theo mức thuế suất 10% trước khi chi trả cho cá nhân, không phân biệt cá nhân là đại diện cho nhóm cá nhân.

Về hoá đơn: Cơ quan thuế không cấp hoá đơn

Hồ sơ bao gồm:

Phương pháp hạch toán chi phí nhân công thuê ngoài trong trường hợp này:

Ghi nhận chi phí:

Trích thuế TNCN 10%:

Khi Thanh toán:

Trường hợp 2: Doanh nghiệp giao khoán công nhân cho 1 cá nhân kinh doanh

Về hoá đơn: trường hợp tiền công từ 100 triệu đồng/năm trở lên thì cơ quan thuế cấp hoá đơn lẻ, dưới 100 triệu/năm thì không cần hoá đơn.

Hồ sơ bao gồm:

Phương pháp hạch toán chi phí nhân công thuê ngoài trong trường hợp này:

Ghi nhận chi phí:

Khi Thanh toán:

Trường hợp 3: Doanh nghiệp thuê công ty thầu xây dựng

Lưu ý: Trước khi lựa chọn công ty thầu xây dựng, Doanh nghiệp cần tìm hiểu kỹ đối tác về tình trạng hoạt động kinh doanh, uy tín,…để tránh rủi ro về vấn đề mua bán hoá đơn, doanh nghiệp nợ, trốn thuế.

Hồ sơ bao gồm:

Phương pháp hạch toán chi phí nhân công thuê ngoài trong trường hợp này:

Ghi nhận chi phí:

Khi Thanh toán:

Trường hợp 4: Doanh nghiệp tự tìm nhân công

Hồ sơ bao gồm:

*Điều kiện áp dụng bản cam kết 02/CK-TNCN là người lao động phải có MST tại thời điểm cam kết và chỉ có thu nhập tại 1 nơi, ước tính tổng mức thu nhập chịu thuế sau khi giảm trừ gia cảnh chưa đến mức phải nộp thuế.

Phương pháp hạch toán chi phí nhân công thuê ngoài trong trường hợp này:

** Trường hợp ký hợp đồng lao động cá nhân dưới 1 tháng

Ghi nhận chi phí:

Trích thuế TNCN 10% (nếu có):

Khi Thanh toán:

** Trường hợp ký hợp đồng lao động cá nhân từ 1 tháng trở lên

Ghi nhận chi phí:

Trích bảo hiểm xã hội:

Trích thuế TNCN 10% (nếu có):

Khi Thanh toán:

Trước khi đưa ra giải pháp tối ưu cho Doanh nghiệp, chúng ta hãy cùng tìm hiểu về ưu và nhược điểm của từng phương án thuê nhân công ngoài.

| Phương án | Doanh nghiệp giao khoán công nhân cho cá nhân không kinh doanh (1) | Doanh nghiệp giao khoán công nhân cho cá nhân kinh doanh (2) | Doanh nghiệp thuê công ty thầu xây dựng (3) | Doanh nghiệp tự tìm nhân công (4) |

| Ưu điểm |

– Không phải đóng BHXH cho lao động – Chi phí thuê nhân công rẻ |

– Không phải đóng BHXH cho lao động – Không phải trích 10% thuế TNCN |

– Có hoá đơn GTGT nên được khấu trừ thuế GTGT đầu vào – Không phải trích 10% thuế TNCN |

– Được tính vào chi phí hợp lý được trừ khi xác định thuế TNDN – Không phải đóng BHXH nếu hợp đồng dưới 1 tháng. – Chi phí thuê nhân công rẻ. |

| Nhược điểm | – Không có hoá đơn VAT -> Đơn vị phải nộp toàn bộ thuế GTGT đầu ra mà không được khấu trừ thuế GTGT đầu vào. – Trích 10% để nộp thuế TNCN (về lý thuyết, 10% thuế TNCN do người lao động nộp nhưng trên thực tế, DN thường chịu thay người lao động về khoản này). |

– Không có hoá đơn VAT -> Đơn vị phải nộp toàn bộ thuế GTGT đầu ra mà không được khấu trừ thuế GTGT đầu vào – Khó tìm được cá nhân kinh doanh phù hợp. – Chi phí thuê đắt |

– Rủi ro nếu không tìm hiểu kỹ đối tác có thể rơi vào trường hợp mua bán hóa đơn. – Chi phí thuê đắt bởi thực tế ngoài việc gián tiếp trả tiền công, đóng BHXH và thuế TNCN cho những nhân công thuộc công ty thầu xây dựng, còn có thể phát sinh một số loại chi phí khác liên quan trong quá trình thực hiện công việc. |

– Không có hoá đơn VAT -> Đơn vị phải nộp toàn bộ thuế GTGT của đầu ra mà không được khấu trừ thuế GTGT đầu vào. – Phải trích thuế TNCN 10% nếu trong năm lao động có thu nhập ở 2 nơi hoặc có thu nhập trên 132 triệu/năm. – Thủ tục, hồ sơ, chứng từ nhiều. |

Không thể đưa ra phương án chung cho tất cả các Doanh nghiệp tuy nhiên có thể xem xét dựa trên ưu điểm, nhược điểm của từng phương án để lựa chọn áp dụng:

Đối với phương án 1: Tuy phải nộp toàn bộ thuế GTGT đầu ra và chịu thay người lao động 10% thuế TNCN nhưng bù lại, chi phí mà Doanh nghiệp bỏ ra để thuê nhân công lại khá rẻ. Thủ tục, hồ sơ theo phương án này cũng không quá phức tạp, nếu đúng và đầy đủ, Doanh nghiệp không lo bị truy thu về BHXH và thuế TNCN. Xét về độ an toàn, phương án 1 có thể coi là an toàn nhất.

Đối với phương án 2: Nếu đứng trên góc độ là đội trưởng của nhóm giao khoán, chắc chắn các cá nhân sẽ không muốn đăng ký kinh doanh bởi ngoài phải thực hiện các thủ tục đăng ký, cá nhân sẽ phải trích một số khoản cho người lao động như đóng thuế TNCN, đóng BHXH. Chính vì thế, khi Doanh nghiệp thuê cá nhân kinh doanh cũng sẽ phải bỏ một khoản chi phí lớn hơn so với phương án 1.

Đối với phương án 3: Phương án này tưởng chừng an toàn nhất bởi khi Doanh nghiệp có đầy đủ các hồ sơ cần thiết, việc được tính chi phí hợp lý là điều đương nhiên. Tuy nhiên, chi phí thuê công ty xây dựng khá đắt và Doanh nghiệp cần phải tìm hiểu kỹ về đối tác trước khi quyết định hợp tác, tránh rơi vào trường hợp mua bán hóa đơn dẫn đến bị loại toàn bộ chi phí khi quyết toán thuế.

Đối với phương án 4: So với các phương án khác, phương án này tốn ít chi phí nhất nhưng tiềm ẩn nhiều rủi ro bị truy thuế thu TNCN và BHXH, đồng thời thủ tục, chứng từ khá nhiều, dẫn đến tốn nhiều thời gian và công sức của kế toán.

Ngoài mục đích tối ưu các loại thuế, Doanh nghiệp còn phải dựa vào các yếu tố khác như khối lượng công việc, tính chất ngành nghề kinh doanh để lựa chọn phương án thuê nhân công phù hợp.

Ví dụ: Công ty hoạt động trong lĩnh vực viễn thông, các dự án lắp đặt thiết bị thường kéo dài trong 2-3 tháng, số lượng nhân công không nhiều, Doanh nghiệp có thể cân nhắc sử dụng phương án 1 hoặc phương án 4.

Ngược lại, Doanh nghiệp xây dựng, dự án kéo dài trong nhiều năm với số lượng nhân công lớn. Để đảm bảo chất lượng và tiến độ công trình cũng như quản lý tốt lao động, Doanh nghiệp nên thuê khoán công nhân cho cá nhân kinh doanh hoặc thuê công ty thầu xây dựng.

Một số Doanh nghiệp bị nhầm lẫn giữa phương án 1 và phương án 4, tức là Doanh nghiệp khoán cho một cá nhân không kinh doanh nhưng kế toán vẫn tiếp tục làm cam kết thu nhập theo mẫu 02 cho những lao động chỉ có thu nhập ở một nơi. Như vậy, Doanh nghiệp sẽ không khấu trừ 10% thuế TNCN của những lao động này. Cần lưu ý, khi Doanh nghiệp đã khoán việc cho 1 cá nhân không kinh doanh thì Doanh nghiệp phải khấu trừ 10% thuế TNCN của tất cả các lao động trong đội đó không phân biệt lao động đó có thu nhập ở nhiều nơi hay không.

Việc tối ưu chi phí về thuế, bảo hiểm,… vẫn đảm bảo tuân thủ các quy định của pháp luật luôn là việc ban quản trị, bộ phận kế toán quan tâm và đặt lên hàng đầu. Để hỗ trợ người làm kế toán doanh nghiệp xây dựng nói riêng và tất cả loại hình doanh nghiệp nói chung, MISA đã phát triển phần mềm kế toán online MISA AMIS với nhiều tính năng đáp ứng nhu cầu và đặc trưng doanh nghiệp xây dựng:

Ngoài ra, phần mềm AMIS Kế toán có những tính năng nổi bật về Thuế, hỗ trợ đắc lực cho Anh/Chị kế toán doanh nghiệp:

Kính mời Quý Doanh nghiệp, Anh/Chị kế toán tham khảo đăng ký sử dụng thử bản demo phần mềm kế toán online MISA AMIS 15 ngày miễn phí.

Nguồn: https://amis.misa.vn/30065/hach-toan-chi-phi-nhan-cong-thue-ngoai/

CÔNG TY TNHH TƯ VẤN KẾ TOÁN THÀNH KHANG - Chuyên tư vấn và cung cấp dịch vụ kế toán thuế

VP Hồ Chí Minh: Lầu 2 Số 139 Nguyễn Thị Thập, Phường Tân Hưng, Quận 7, TP.HCM

VP Bảo Lộc: 18 Cao Bá Quát, Phường Lộc Phát, Thành Phố Bảo Lộc, Tỉnh Lâm Đồng

THÀNH KHANG - chất lượng chuyên nghiệp, giải pháp tối ưu!

Đến với THÀNH KHANG quý khách không đi lại, không đợi chờ, được tư vấn và thực hiện tận nơi!